产品列表

联系我们

- 无锡市苏桥特种钢管有限公司

- 电 话:0510-85362028

- 传 真:0510-85360795

- 邮 箱:13921511156@163.com

- 销售经理:13921511156

- 联 系 人:王经理 桑经理 豆经理

- 地 址:无锡市新区城南路32

为何负利率下也会发生危机?

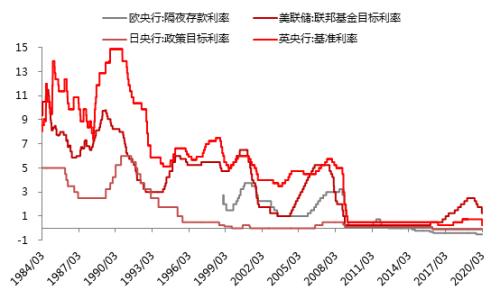

中泰证券李迅雷回顾一下过去30多年的历史,发现每一次美国发生股灾时,联邦基金的目标利率都处在相对高位。如1987年10月发生股灾前,利率水平已经回升至7.25%;2000年美国的互联网泡沫破灭时,利率水平回升至6.5%;2008年美国爆发次贷危机,之前联邦基金利率是从2003年的1%回升到2007年的5.25%。

再看一下90年代初日本的房地产泡沫破灭,也与高利率有关,日本央行的目标利率从1986年的2.5%上调到了1990年的6%。或许正是因为过去的诸多危机案例,各国金融当局似乎达成一个共识:高利率容易触发金融危机,低利率或许可以避免危机。

美国、英国、日本、欧盟央行历年目标利率走势

数据来源:WIND,中泰证券研究所

如今,日本央行的利率水平已经降至-0.1%,欧央行的隔夜存款利率已经降至-0.4%,英央行的基准利率最近也下调至0.25%,三大经济体的利率水平均处在负利率或接近零的水平。前不久,美联储把目标利率调降至1%-1.25%,3月16日又突然大幅降息至0-0.25%,并承诺7000亿美元的资产购买,未来负利率可期。

从实际利率的角度看,西方主要经济体都已经无一例外地实行了负利率政策。问题在于,负利率政策并没有能够让经济显著回暖,2019年,美国GDP增速为2.3%,欧盟GDP增速只有1.4%,日本为0.7%,尽管2019年西方股市的表现不错。

美国居民的主要资产是证券资产,就像中国居民资产主要是房地产一样。我发现一个现象:不少公司在低利率条件下大幅借钱回购自己的股票,而不是用来投资实业。股价的上涨让企业盈利增厚,从而又提高了分红率,同时也让投资者的资本利得扩大,形成财富效应,进而促进消费、创造更多的就业机会。

例如,波音公司的股东权益(净资产)为-83亿美元,而且2019年是亏损的,但它在2019年给股东分红派息两次,每次派2美元/股。又如,星巴克公司的净资产也是负的,2019年五次分红;当然,2019年还是盈利的,但2020年还能盈利吗?随着疫情在全球扩散,餐饮服务和航空业等服务业都受到沉重打击,消费需求大幅下降。那么,原先的靠高负债提高ROE的盈利模式还能持续下去吗?

从表象看,某些全球著名企业的ROE很高,但一旦企业的ROA(总资产收益率)低于融资成本的时候,做大资产负债表的盈利就无法持续下去了。假设美国股市十年繁荣所依赖的模式无法持续,那就变成了:资产价格下跌-财富效应消失-消费减少-失业率上升,最终加速经济下行,并诱发金融危机。

因此,欧美经济触发危机的概率越来越大。如果说次贷危机是由房地产泡沫破灭引发的,那么,这轮可能爆发的危机会否是股市泡沫破灭所引发的?毕竟美国这轮牛市已经涨了五倍。次贷危机直接爆破的原因是金融工具的创新,而这次会否是负利率和QE导致的企业资产负债表危机?

反思一下,高利率下的危机,是经济繁荣导致的,是对经济活动的高回报加杠杆;而低利率(或负利率)下的危机,是经济萧条导致的,是对低融资成本加杠杆。因此,不管高利率还是低利率政策,都不是应对经济失衡的灵丹妙药,治标不治本。

下一篇:加快在建和新开工项目建设进度